REVENGA: INNOVANDO SOLUCIONES DE MOVILIDAD INTELIGENTE (Reunion CEO)

Resultados del 1S 2024: Revenga Smart Solutions reportó un aumento del 4,17% en ingresos, alcanzando €15,3m, y un EBITDA de €1,68m (+2,2% interanual). Los proyectos clave, como el mantenimiento del Ferrocarril Central de Uruguay (€14m) y el sistema de ticketing del Metro de Madrid (€4,1m), impulsaron el crecimiento. Sin embargo, el resultado neto fue negativo en -€42,5k, afectado por mayores gastos financieros y un aumento del 20% en amortizaciones.

Crecimiento y Cartera: Las líneas de negocio presentaron comportamientos mixtos. Rail & Terminals (R&T) representó el 68,1% de los ingresos y el 85,9% del EBITDA, con una cartera que creció un 82,3% hasta €119,2m. Por otro lado, Intelligent Transport Systems (ITS) incrementó ingresos en un 17,1%, aportando el 31,9% de las ventas y un 14,1% del EBITDA, además de un pipeline robusto de €207,6m (+245,4%).

Endeudamiento y Liquidez: La empresa mejoró su flujo de caja operativo, generando €2,74m frente a €631.663 en 1S 2023. No obstante, el ratio DFN/EBITDA subió a 5,2x (desde 4,7x), reflejando presiones sobre la estructura financiera. Además, el ratio corriente cayó a 1,01x, evidenciando una limitada capacidad para cubrir pasivos CP.

Proyecciones y Estrategia: Revenga reitera alcanzar un EBITDA de €7,5m y una cifra de negocio de €71,1m para 2026, impulsada por la expansión en mercados estratégicos como EE. UU., Canadá y Australia. Los contratos recurrentes representan actualmente el 32,8% de los ingresos y son un pilar clave para mejorar estabilidad y previsibilidad en el crecimiento futuro.

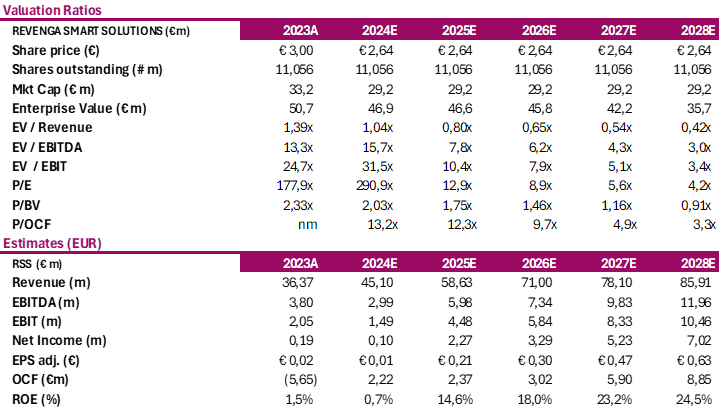

Valoración y Sensibilidad: Según el modelo DFC, el valor estimado por acción se sitúa en €4,12, un 11,4% inferior al cálculo previo de €4,65. La sensibilidad del modelo muestra que el valor puede oscilar entre €2,78 y €5,36, dependiendo del WACC (12%-15%) y el crecimiento perpetuo (1%-4%), con un rango central de €4,0-€4,5, reflejando un equilibrio entre riesgo y potencial de crecimiento.

Conclusión: Con una cotización de €2,64, RSS cotiza con descuento frente a su valoración central estimada por DFC, entre €4,0 y €4,5. Aunque se enfrenta a desafíos como un ratio DFN/EBITDA de 5,2x y liquidez ajustada, su sólida cartera de proyectos (€149,4 millones) y enfoque en ingresos recurrentes (32,8%) respaldan perspectivas positivas. Su plan estratégico apunta a alcanzar €7,5m de EBITDA y €71,1m de ingresos en 2026. Para inversores tolerantes al riesgo, RSS ofrece un interesante potencial de revalorización. Reiteramos la recomendación de COMPRA.

Acceder a la nota de compañía AQUÍ